La minute financière – Déduction d’impôt au titre d’un REER: utiliser votre REER en tant qu’outil de planification fiscale

Puisque nous entrons dans le mois de février, il est très important de noter que pour les professionnels du tourisme, un REER peut être un outil financier précieux. En effet, les contributions à un REER sont déductibles d'impôt, permettant ainsi aux individus de réduire leur revenu imposable. Cela est particulièrement avantageux pour les travailleurs saisonniers ou ceux ayant des revenus fluctuants, comme c'est souvent le cas dans le tourisme. En réduisant leur revenu imposable, ils peuvent potentiellement diminuer leur taux d'imposition.

De plus, les fonds investis dans un REER croissent à l'abri de l'impôt jusqu'au moment du retrait, ce qui peut représenter une stratégie d'épargne efficace sur le long terme. Pour les entrepreneurs et les propriétaires de petites entreprises dans le tourisme, un REER peut également servir de complément à d'autres plans de retraite, en fournissant une source de revenu supplémentaire à la retraite.

Il est important de noter que les limites de contribution et les règles spécifiques liées aux REER doivent être prises en compte.

Pour plus d’informations sur le sujet et les placements, lisez l’article qui suit :

Ce régime est plus qu’un simple compte d’épargne-retraite

Bon nombre de personnes considèrent le régime enregistré d’épargne-retraite (REER) comme un incontournable lorsqu’il s’agit d’épargner pour la retraite : près de six millions de Canadiens y cotisent chaque année. Mais saviez-vous que le REER est aussi un puissant outil de planification fiscale? Il est payant de connaître les déductions d’impôt au titre d’un REER que vous pouvez obtenir.

Lorsque vous cotisez à un REER, toute croissance, comme les intérêts et les dividendes, est exonérée d’impôt tant que l’épargne demeure dans le régime. De plus, un autre grand avantage est que vos cotisations donnent lieu à des déductions d’impôt au titre d’un REER. Ces déductions réduiront le fardeau fiscal global que vous devez porter chaque année que vous versez une cotisation.

Comment fonctionne la déduction d’impôt au titre d’un REER?

Les Canadiens sont imposés sur leur revenu net, soit leur revenu total moins certaines déductions, y compris les déductions d’impôt au titre d’un REER. L’économie d’impôt qui en découle peut donc être considérable.

Prenons un exemple : une personne seule vivant en Ontario avec un revenu total de 120 000$ sans déduction (y compris les déductions d’impôt au titre d’un REER) paierait un impôt fédéral et provincial combiné de 28 551$. Si elle versait la cotisation maximale permise au titre de son REER, celle-ci correspondrait à 18% de son revenu ou à 21 600$ (pour les personnes gagnant plus de 175 333$, la cotisation maximale est de 31 560$ pour 2024).

Son revenu net serait donc réduit pour passer de 120 000 $ à 98 400 $ et l’impôt à payer s’élèverait à 20 527$, au lieu de 28 551$. Cette déduction d’impôt au titre d’un REER signifie qu’elle paierait 8024$ de moins en impôt cette année-là.

Combien d’impôt puis-je économiser avec un REER?

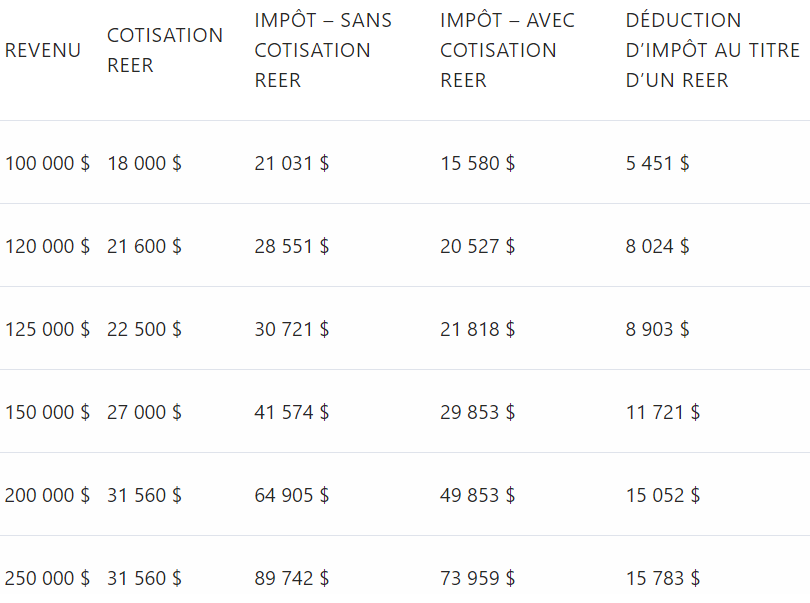

Voici quelques exemples d’économie d’impôt en fonction des cotisations maximales au titre d’un REER et des niveaux de revenu:

Quel montant devrais-je verser à mon REER?

Le montant de la cotisation dépend vraiment de votre revenu et d’autres circonstances financières personnelles. Si votre revenu est assez modeste, et que votre taux d’imposition est par conséquent bas, un REER n’est peut-être pas la meilleure option pour vous.

La cotisation à un REER est plus avantageuse sur le plan de l’épargne fiscale, si vous vous attendez à ce que votre fourchette d’imposition soit beaucoup moins élevée à la retraite. Si vous avez un revenu moyen ou élevé, verser la cotisation maximale de 18% vous permettra d’obtenir le remboursement d’impôt le plus élevé possible, tout en épargnant une somme importante pour votre retraite.

Quand devrais-je épargner dans un CELI?

Selon votre taux d’imposition actuel, il pourrait être judicieux d’épargner dans un compte d’épargne libre d’impôt (CELI) plutôt que dans un REER. Si votre revenu et votre taux d’imposition sont faibles, un CELI pourrait être une meilleure option, car les économies d’impôt sur le revenu pourraient être négligeables avec le REER. Même si vous ne bénéficierez pas de déductions fiscales, votre épargne pourra tout de même fructifier entièrement à l’abri de l’impôt.

Si vous avez comblé tous vos droits de cotisation REER, il serait généralement logique de verser votre remboursement d’impôt découlant de vos cotisations REER et toute épargne additionnelle dans un CELI. Étant donné que vos placements y fructifieront à l’abri de l’impôt, épargner dans un CELI dans ces circonstances va de soi.

Les CELI sont aussi plus flexibles que les REER : vous pouvez épargner jusqu’à 7000$ dans un CELI chaque année où les gains fructifieront à l’abri de l’impôt et, contrairement à un REER, vous ne paierez pas d’impôt lors du retrait de votre épargne. Par conséquent, si vous avez besoin d’argent rapidement, pour une urgence ou un achat important, le retrait d’une somme d’un CELI n’aura pas d’incidence fiscale, contrairement au REER.

Comment fonctionne un REER de conjoint?

Le REER de conjoint est un autre outil de planification fiscale à la disposition des Canadiens à revenu élevé. Ces comptes sont généralement détenus au nom de la personne ayant le revenu le moins élevé du couple et c’est le conjoint dont le salaire est le plus élevé qui pourra y cotiser et recevoir une déduction fiscale à son nom. Ce dernier verra ses droits de cotisation réduits, mais à la retraite, le couple aura deux revenus REER plus petits au lieu d’un revenu plus imposant, de sorte qu’il paiera globalement moins d’impôts.

Commencer à maximiser vos déductions fiscales au titre d’un REER

Il est important de savoir qu’un REER est plus qu’une manière efficace d’épargner pour la retraite : il peut aussi aider à réduire votre facture fiscale. C’est toujours une bonne idée d’harmoniser votre REER et votre CELI pour financer la réalisation de vos objectifs de retraite, mais aussi pour vous doter d’outils de planification fiscale efficaces.

Parlez à votre conseiller IG pour mettre le processus en marche : il peut travailler avec vous pour bâtir une stratégie qui tire le maximum de vos déductions d’impôt au titre d’un REER, tout en tenant compte de vos options quant au CELI.

Jean-François Piché

Représentant de courtier en épargne collective

Conseiller en sécurité financière

Cell. : 450 848-4858 – jean-francois.piche@ig.ca

|

À la recherche d’un agrégateur de nouvelles en lien avec l’économie, l’investissement, la planification financière, les hypothèques et plusieurs autres sujets d’intérêts? Vous pouvez vous abonner ici. |

Ce contenu, rédigé et publié par IG Gestion de patrimoine, contient des renseignements de nature générale seulement. Son but n’est pas d’inciter le lecteur à acheter ou à vendre des produits de placement précis ni de fournir des conseils juridiques, fiscaux ou de placement. Les lecteurs auraient avantage à obtenir des conseils adaptés à leur situation personnelle auprès d’un conseiller d’IG Gestion de patrimoine.

Source : IG Gestion de patrimoine

Lire aussi:

- Pourquoi tout propriétaire d’entreprise doit avoir un plan fiscal et successoral?

- Guide des déductions fiscales admissibles des petites entreprises

- Quelles devraient être mes priorités pour la planification fiscale de fin d’année?

- Qu’est-ce que la planification financière? Pourquoi est-ce important?

- Diversification d'un portefeuille d'actions pour les investisseurs canadiens

- Stratégies fiscales pour les propriétaires de petite entreprise

- L’anxiété financière : comment arrêter de s’inquiéter

- Intégrer la planification hypothécaire à la planification financière

- Lancement de «La minute financière», une nouveauté à votre service dès ce mercredi sur TourismExpress

Les plus commentés